汇丰被指忽悠客户买保险 一生无忧变一生烦忧

|

|

沈阳的汪女士(化名)日前向中国经济网投诉,她在汇丰银行买保险被忽悠了。出于对汇丰银行及理财经理本人专业知识的崇拜与信任,今年3月份在汇丰银行沈阳分行购买了平安一生无忧年金保险(分红型)保险产品,每年交18.6万元保费,分十年交清。然而当她在交了第一年保费后才恍悟,当初理财经理故意隐瞒了因以后年度交不起保费的风险,对减额交清保额所带来的损失只字不提。 “我这一辈子都赚不了186万元,遇到汇丰银行遇到她(理财经理),我真正的是从‘一生无忧’变成了‘一生烦忧’”。汪女士告诉记者,她最近多次找过汇丰银行沈阳分行的相关人员,希望汇丰银行给她一个满意的答复和解决办法。然而在汇丰银行履行完所有调查程序后,跟她说不管销售过程中有无欺瞒误导,只认同签字和电话回访流程合规,所以合同有效。现在汪女士整天处在困扰之中,担心如果每年交不了18.6万元保费所带来的损失。 记者就以上事件联系采访汇丰银行,并且把汪女士的“致汇丰银行的一封投诉信”发给汇丰银行企业传讯部,汇丰银行对记者回应表示,所垂询的事宜涉及客户信息,基于保密责任,无法披露任何客户的相关资料。当汪女士得知汇丰如此回复非常气愤,表示这简直是在搪塞,目前她本人真是身心疲惫了。 汇丰银行理财经理极力推荐客户买保险

今年3月份,汪女士将刚到期的存款从其他银行转到了汇丰银行沈阳分行,准备存成定期或购买银行理财产品,然而理财经理向她极力推销一款代销的保险产品。“理财经理向我介绍这种产品收益如何如何地高,并说越是一次性多交费才能保证未来最大收益,并说女人在家里是理财的角色,一定要多做保障,是一种负责任的表现。”汪女士回忆说,理财经理告诉她这款产品只能通过银行买到,是专门为像汇丰这样优质客户打造的最优秀的明星产品,收益非常可观。 汪女士称当初对汇丰是慕名而来的,由于理财经理跟汪女士称她在汇丰银行是经验最丰富的高级客户经理,又是海归,所以汪女士对理财经理描述的产品毋庸置疑。汪女士表示,在产品销售过程中理财经理反复说以后年度也可根据收入情况少交保费且没有任何损失,并教她如何回答保险公司的电话回访,引导她尽快签定保险合同并做好保密不要和别人,甚至不要和家里人说。“由于每个人的想法和出发点都不一样,产品应具有隐私性,不要对朋友包括老公说,说了可能就买不成啦。”汪女士告诉记者,这就是当初理财经理告诉她的。 就是在这样的情况下,汪女士朦朦胧胧的就购买了该产品,并且交了第一年的保费18.6万元。据汪女士称,每年18.6万元的保费也是理财经理通过她的年龄、性别等信息测算出来的。此外,据汪女士现在回忆,当时理财经理反复催促她去取装订好的保险合同,并在取合同以前就已将回执从保险合同中剪裁下来,当时理财经理跟她说把合同取走,需要签回执。因此汪女士以为签回执就是签收条。后来,经过保险公司专业人士的告知,她才恍悟签回执就代表认同前面30页保险合同的内容。现在回想起来,汪女士觉得自己就是被汇丰银行“洗脑”了。

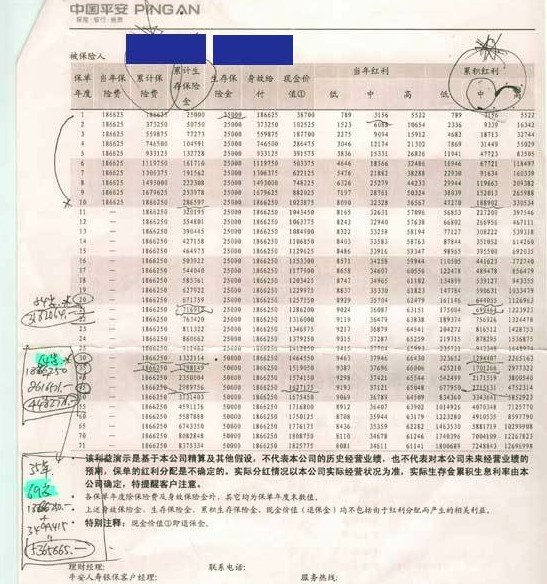

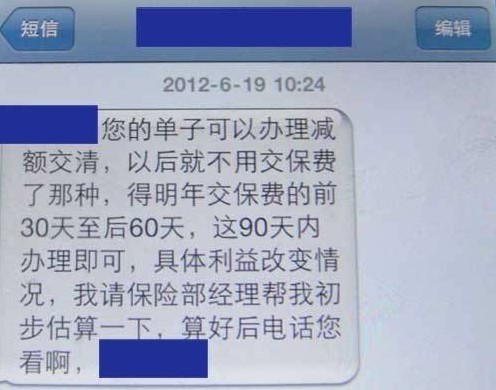

保单截图 汪女士(化名)提供 销售产品时隐瞒风险 处理客户的询问“能拖就拖” 汪女士回想起销售的过程,当初理财经理只拿了一张A4打印纸反复给她讲,只讲分红利益,不讲保单的现金价(1626.00,3.20,0.20%)值以及减额交清保额的情况。“销售产品时胸有成竹的介绍产品,怎么之后的询问全部变成需咨询保险公司后再答复我呢?”汪女士气愤地说到。 原来,汪女士在购买保险产品之前曾向理财经理提出疑问,如果10年内不能足额交费怎么办?该理财经理告诉汪女士,会根据她的年龄、性别重新测算,并不会受到任何损失。 然而当已经把18.6万交完以后,理财经理的态度就转变了,从以前的热情讲解变成了“一拖再拖”。当汪女士提出能否把每年的保费从18万降到8万时,理财经理告诉汪女士需要询问保险公司应该如何具体操作。当汪女士又提出终止这款产品时,理财经理说退不了!要退也得明年减额时再说!并发短信表示:“您的单子可以办理减额交清,以后就不用交保费的那种,得明年交保费前30天至后60天,这90天内办理即可,具体利益改变情况,我请保险部经理帮我初步估算一下,算好后电话您”。 最后,还是保险公司的业务员告知了汪女士:“不需要等到明年,合同中现金价值与减额交清表上明显写着。”这个时候汪女士才恍然大悟,“感觉她为业绩骗我第一年就一下子交了近21万元(还让我做了一份两万多的金福康保险),对我以后年度根本交不起这么大额带来的风险故意隐瞒,并反复说以后年度也可少交,但一直不告诉我减交带来的巨大损失。这种行为极其可耻,对为此给我带来的损失必须承担责任!”汪女士气愤的告诉记者。 据悉,中国银监会在2010年曾发文《中国银监会关于进一步加强商业银行代理保险业务合规销售与风险管理的通知》,明确表示,商业银行开展代理保险业务,应当遵循公开、公平、公正的原则,充分保护客户利益。产品销售活动应当向客户充分揭示保险产品特点、属性和风险,不得对客户进行误导。

短信内容 汪女士(化名)提供 汇丰屡现客户投诉 客户是上帝还是乞丐 上述汪女士是在汇丰银行买保险遭遇到理财经理隐藏一些风险,此前汇丰银行还被曝出理财频坑客户,伤了客户的钱包的事件。比如,我网曾经报道《汇丰亏损500万元客户:风险我担银行赚管理费》一文,杭州的严先生出于对洋品牌的信任在2007年购买了汇丰银行的两只QDII产品,从1000万本金到现在只剩下500万元左右。严先生认为,面对市场风险,汇丰的专业理财团队没有任何抗风险能力和措施,根本没有体现出专业的资产管理水平,没有帮助客户减少损失,汇丰没有尽到相应的社会责任。 近年客户购买汇丰银行理财产品的亏损事件被媒体报道的至少有五起,客户亏损多则达千万,有的人甚至已债台高筑。不仅在银行理财产品领域,在汇丰集团旗下的汇丰人寿,也出现了销售误导。签订协议前,顾客是上帝;出现问题时,顾客不如乞丐。 中国经济网曾报道《汇丰人寿拒绝理赔律师称构成销售误导》,来自上海的徐先生向本网投诉汇丰人寿,称其在产品的销售过程中误导和欺骗客户,在理赔过程中推脱责任,发生纠纷后甚至对其进行骚扰和恐吓。中国经济网特约律师任建忠指出,在订立合同时,汇丰代理人为了促成保险订单,未询问徐先生病史,也未对保险合同中免除保险人责任的条款引起投保人注意的提示,导致徐先生未告知病史,徐先生也未知因为病史属于保险理赔的免责情况,汇丰代理人属于销售误导。 业内人士指出,客户选择汇丰是奔着这个品牌来的,汇丰银行作为一个专业的金融机构理应对客户负责,如果不是把服务客户放在第一位,而是为了追求自己利益的最大化,长此以往,已经147岁的汇丰银行最终将会走下“神坛”。(记者 华青剑) |