青岛贷款余额突破三万亿元的背后

至2023年末,青岛本外币各项贷款余额达30147亿元,成为全省首个贷款余额“3万亿城市”

贷款余额突破三万亿元的背后

各种金融数据是衡量一个城市经济活力与竞争力的重要指标,尤其是存贷款规模所反映的,是城市对于资金的吸附能力,是经济活力的重要表征。

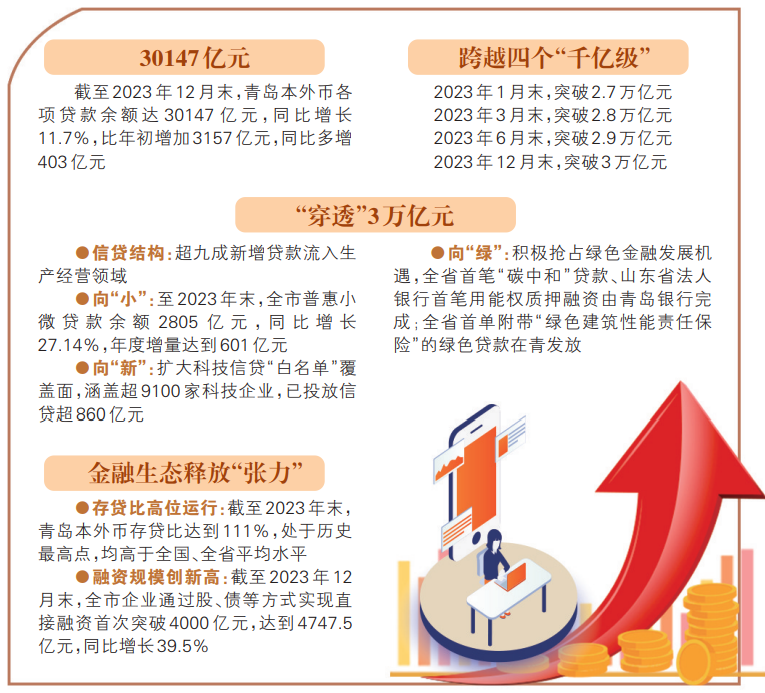

人民银行青岛市分行最新发布的数据显示,截至2023年12月末,青岛本外币各项贷款余额达30147亿元,同比增长11.7%,比年初增加3157亿元,同比多增403亿元。青岛也由此成为全省首个贷款余额突破3万亿元的城市。

四个“千亿级”的跨越

实体经济是金融的根基,金融是实体经济的血脉,为实体经济服务是金融的天职。

2023年,青岛经济加快复苏向好,实体经济振兴发展、24条重点产业链打造、民营经济发展等持续发力,产生了大量融资需求。

青岛金融业主动担当作为,市地方金融监管局会同驻青金融管理部门、各区(市)地方金融监管部门、全市各银行机构,以前所未有的速度全面融入实体经济振兴发展战略,做优融资服务“政策包”,推出优化金融服务、助力重点产业链发展等政策措施12项,激发信贷供给积极性。打出融资对接“组合拳”,开展各类金企对接活动200余场次,220多支金融辅导队累计走访企业1.78万家次,在16个产业专业园区部署“金融管家”试点,融资服务精准度和覆盖面有效提升。

多措并举之下,金融“活水”源源不断地流入实体经济发展的各个角落,2023年贷款规模连续跨越四个“千亿级”就是对此最好的诠释——

2023年1月末,青岛本外币贷款余额突破2.7万亿元,达27628亿元;两个月之后的3月末突破2.8万亿元,达28326亿元;再三个月之后的6月末突破2.9万亿元,达29008亿元;再六个月之后的12月末,突破3万亿元。

将时间轴拉得更长,伴随着城市能级跃升,信贷规模快速增长。

人民银行青岛市分行的数据显示,青岛贷款余额由改革开放初期的25亿元增长到1000亿元,历经22年(1978年-2000年),由1000亿元到1万亿元历经14年(2000年-2014年),由1万亿元到2万亿元用时6年(2014年-2020年),而由2万亿元突破到3万亿元仅用时3年半。

不仅仅是信贷规模总量的稳定增长,“穿透”3万亿元,超九成新增贷款流入生产经营领域等一系列变化,更彰显出青岛信贷结构持续向好。

统计显示,在贷款总量突破3万亿元的同时,各重点领域贷款总量也纷纷站上新台阶。至2023年末,全市企事业单位贷款年末余额突破2万亿元,达21428亿元,同比增长15.41%,比年初增加2861亿元。企事业单位的贷款余额上升,说明企业获得了更多用于经营和发展的资金,较好地满足了企业的流动性需求。

制造业是青岛的立市之本、强市之基。人民银行青岛市分行相关人士介绍,制造业贷款在2022年突破3000亿元后继续保持快速增长,2023年全市制造业贷款年末余额3795亿元,年度增量超过500亿元,达到506亿元,增量再创新高。

向“小”向“新”向“绿”

“穿透”3万亿元,“小”“新”“绿”是不可或缺的关键词。

青岛檬豆网络科技有限公司是一家专注于推动制造业数字化、网络化、智能化的高科技企业。2023年,企业急需一笔资金对相关产业迭代升级,但由于互联网公司固定资产少,传统信贷额度难以满足需求。

了解到这一情况后,青岛银行工作人员第一时间为企业量身定制了融资方案,并成立专门的服务小组,协助企业进行材料的整理和提报,仅用10多天,1000万元的贷款就打到了檬豆科技的账户上。

基于工业互联网平台汇聚众多中小企业的特性,青岛银行市北支行还和檬豆科技共同研发了一款金融信贷产品,进一步丰富了中小微企业融资渠道。

2023年,类似的故事时常发生。在普惠金融的大旗下,越来越多的青岛银行机构都在探索民营、小微企业融资难的“破题之术”,创新推出多款针对性融资产品,降低企业准入门槛,有效拓展融资服务的覆盖面等,“量”升“价”降。

统计显示,至2023年末,全市普惠小微贷款余额2805亿元,同比增长27.14%,年度增量达到601亿元。

贷款总量和增量不断创新高,银行让利实体经济的力度也持续加大。2023年,全市银行机构新发放企业贷款加权平均利率3.87%,同比下降18个BP,其中,新发放小微企业贷款加权平均利率4.03%,同比下降26个BP。

除“小微”外,越来越多的银行机构还向“新”向“绿”而行。

在支持科创企业方面,2023年,青岛进一步扩大科技信贷“白名单”覆盖面,涵盖超9100家科技企业,已投放信贷超860亿元。青岛银行机构作为科技金融的“主力军”,努力开发专属科技信贷产品,创新专营信贷体系,设立专营机构和服务团队,实现差异性、定制化产品支持与服务,打造科技型企业全周期金融产品体系,以“金融+科技”持续助力科创企业高质量发展。

青岛银行机构还积极抢占绿色金融发展新机遇,在绿色金融领域探索创新,提升绿色金融服务水平,努力打造绿色金融改革创新的“青岛样本”。全省首笔“碳中和”贷款、山东省法人银行首笔用能权质押融资由青岛银行完成;创新引入绿色保险机制,全省首单附带“绿色建筑性能责任保险”的绿色贷款从青岛启航……

金融生态释放“张力”

细读青岛信贷运行2023“年报”,青岛金融生态释放的张力随处可见。

存贷比即银行贷款总额/存款总额,是一个地区经济发展的风向标,反映贷款资金在地区经济发展中的贡献。存贷比高意味着更多的资金留在当地,用在当地。

近两年以来,存贷比高位运行成为青岛金融业的一大特色。截至2023年末,青岛本外币存贷比达到111%,处于历史最高点,均高于全国、全省平均水平。

超过110%的存贷比,意味着“青岛的银行机构每吸收100元存款,就会向社会投放超过110元贷款”,充分说明青岛市金融业汇聚资金能力强,资金运用高效,信贷投放充足。

2023年,青岛不仅贷款规模突破3万亿元,直接融资规模也创出新高。来自市地方金融监管局的数据显示,截至2023年12月末,全市企业通过股、债等方式实现直接融资首次突破4000亿元,达到4747.5亿元,同比增长39.5%。其中,上市公司融资242.2亿元,同比增长28.6%;企业发行债券融资4505.3亿元,同比增长40.1%,直接融资规模显著扩大,融资结构进一步优化。(青岛日报/观海新闻记者 傅军)

713ae4fd-8cd1-4c0b-8677-b26888e98b9f.jpg.1)

f5998400-3ef4-4d62-9cdd-92fd63d7fe39.png.1)

d80f831f-15b1-4256-b34d-29e743c33a96.png.1)

a619acb3-de04-4c57-8996-a39e24fc76a3.png.1)

15cdca4b-7e64-44d1-bd63-d918322b8ac3.png.1)

606bc6ed-9b76-42e0-afe7-fe2ac93975fb.jpg.1)

5f82e4d3-85f9-4ae9-955a-f8218fe2363e.png.1)